こんにちは!ユウタです。

この記事では、信用取引でのスイングトレードに最適な銘柄の選び方をご紹介します。

以前の基礎編の記事でも紹介しましたが、自分がどのような取引スタイルを取るかによって対象となる値動きが決まり、その条件を満たしたものが推奨銘柄となります。

信用取引によるスイングトレードは保有期限というものが存在するため、決済期限の6か月間で動く範囲をある程度想定して、取引プランを組み立てることになります。

しかし、初心者の方が銘柄を選ぶときに不安に感じるのは、本に書かれていることと違うチャートパターンが出てきた時に、『どうすればよかったのか。』という正解がない状況ではないでしょうか。チャートの形だけ覚えても、暗記では値動きの本質をとらえることは難しく、最初にうまくいってしまったときのほうが、資金的にも精神的にも、後からのダメージも大きくなってしまいます。

答えを見つけられないままか、自分の解釈が間違っていることに気が付けないままですと、長く勝ち続けることは難しくなってしまいます。

今回はチャートで失敗してしまう原因と、テクニカル分析を使う上で最も重要になってくる、マルチタイムフレームという考え方を交えてご紹介したいと思います。

■チャートを使うと縦軸の変化で視覚的にダマされる

投資の根本は資金管理がイチバン重要であることに気が付き始めた方も多いのではないでしょうか。

実際、我々勝ち組トレーダーは、その資金管理ルールをうまく扱うための目安としてチャートを活用しアクションを起こす具体的な値段を決めます。

株取引を始めようと思ったときに、9割の方は、最初に口座開設をすると同時に取引アプリをインストールしていると思います。

実は、この取引アプリこそが曲者で、縦軸(Y軸を)勝手に変えてしまうのです。

つまり、いつもの画面で見ていた縦軸スケールが自動調整されるため、小動きの時期こそ高値安値の差がなくなり、大きな値動きに見え、大きい動きの時ほど広い範囲を拡大して全体をとらえようとするために、

逆に値動きが小さく見えてしまうのです。

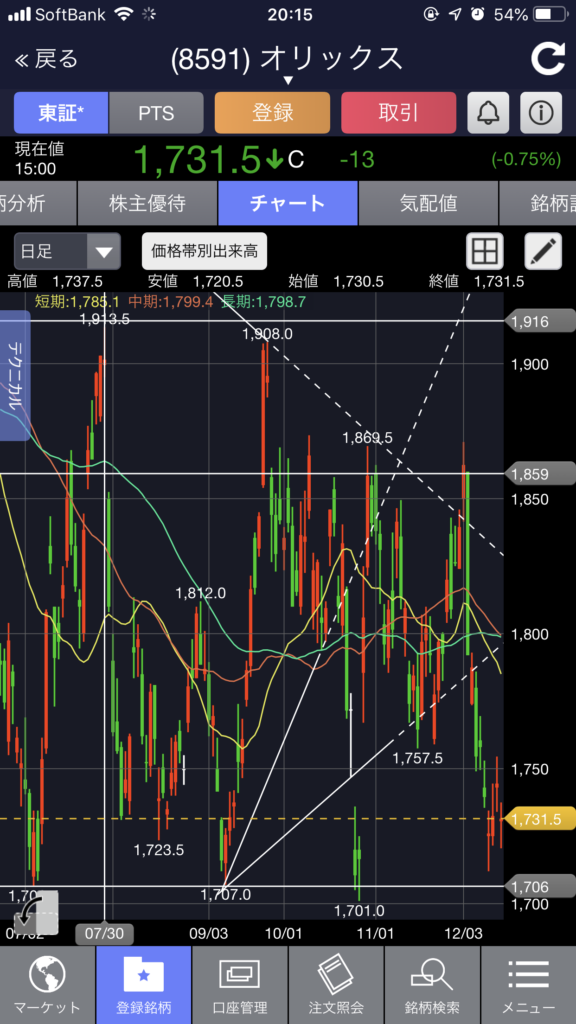

上記2つのチャートはオリックス【8591】のもので、日足と週足を比較してみます。

日足の縦幅は200円幅なのに対して、週足の縦軸は同じスケールでも800円幅となっていて、同じ画面の幅でも4倍の差があるとわかります。

習慣として、日足を見てデイトレ中心に小幅決済をしている人にとっては動きのある大きいボックスに見え、週足を見てスイングトレードをしている人にとっては小動きボックスに見えてしまうのです。

資金管理の重要性に全く気が付いていない最初のステージでは、取引での失敗をある程度経験すると、どんどんテクニカルの知識だけを身に付けようとしてしまいます。

予想を当てようとする前に、予想が外れた時の答えを準備することが必要ですし、目安として使うチャートも本質的な使い方を身に付けなくてはなりません。

■複数の時間軸で判断~マルチタイムフレーム

先ほど述べたY軸の変化は小さな時間足ほど変化が大きく騙されやすいので、

チャートを見るときは複数の時間足を同時に見るようにします。

これをマルチタイムフレーム分析【MTF分析】といいます。

大きな時間足ほどトレンドに対しての影響力が強いため【月足>週足>日足>15分足>5分足】のように大きな時間足から先に見ていきます。

①月足の大きな流れでは下げ止まって反発している

②週足でも日足でも上げ

③15分足で下げ

>買いエントリー

月足と週足の値動きが上向きである以上は長期的に見て買い優勢であることがわかります。もし、取引アプリで15分足だけを見て下げだから売りと判断してしまうと、その日のうちに手仕舞いできればいいですが、日またぎでポジションを持ちこした際に、長期間利益の出せない不利な売りポジションとなる可能性が高いです。

このように大きな流れに逆らわずにポジションを取るだけで、無駄な動きを避けることができます。また、値段が戻るまでの時間も短くて済むため、積極的な決済を繰り返すことができ、機会損失を避けることができます。

銘柄の条件

- 倒産リスクの低い東証一部上場銘柄

- 信用取引(信用買・信用売)ができる銘柄

- 取引売買代金が10億以上で約定リスクの低いもの

- 月足ができるだけ横ばいで週足が上下に波打っている

- 半年間のボラティリティが30%程度(上げ15%、下げ15%)

- 日足で見たとき保有期限6か月間に波の中心に戻っているか

この条件を満たしていれば、よほど高値に買いを置き去りにしてこない限りは、

含み損は元金に対して一定幅で安定します。

このボラティリティが40%(上げ20%、下げ20%)と拡大した場合、一時的にマイナス幅が増えることもありますが、そのケースでは後述するポジションの調整によって利益を出さないポジションを消してリカバーできるため問題ありません。

■マルチタイムフレーム実例>帝石の特徴と戦型を決める

実際にこのマルチタイムフレームを使って国際帝石の値動きの癖を見てみたいと思います。

【月足・8年間】高値1,685~安値735

【週足・3年間】高値1,529~安値735

【日足・6カ月間】高値1,477~安値1,100

【値動きの特徴】

月足>約8年にわたり1,685円~735円の範囲で横ばい

週足>トレンド発生後と三角保ち合いを繰り返す

日足>流れが出ると約3か月一方向に進む

【私の取引戦略】

・1100円以下で上向きの場合は買い中心で利益を伸ばす

・1500円以上から下落時は売り中心で利益を伸ばす

・保ち合いは基本見送り、伸びる時期を狙っていく

・流れが出ると約3か月一方向に進むので3か月は最低でも向きに従う

・小動きよりも伸ばす取引のほうが利益を出しやすい、逆張りは控える

このように3つの時間足で総合的に見た時に、国際帝石【1605】という銘柄は一定期間ポジションを持ち越して、利益を伸ばす取引が最適であり、短期間での逆張りが命取りになる銘柄だということがわかります。

目先の利益ではなく、流れを見てはっきりした理由をもってエントリーしたほうが、大きな含み損を抱えることもなく、高いパフォーマンスを出すことができます。

■本日のおまとめ3カ条

- 縦軸(Y軸)の変化にダマされないこと

- 日足のみで回帰性があるか判断してはいけない

- 銘柄の動きの癖にあわせて戦略を決める

今の生活に少しでもモヤモヤしたものがあるのであれば、

リミットある大切な時間を無駄にしないためにも、

今すぐにスタートすることをオススメします!

少しでも投資って楽しそうと思って頂けたら非常に嬉しく思います(^o^)

記事やコンテンツ内容を通して、

投資やトレードに関するご質問・ご相談などがありましたら

お気軽にお問い合わせフォームよりご連絡頂ければと思います。

それでは改めて、長い文章を最後までお読み頂きありがとうございました。

引き続き私のブログコンテンツをお楽しみください。

Walk in the Market

Walk in the Market

![[texton img="画像のURL" title="画像上にのせる文字"]](https://byousokutoushi.com/wp-content/uploads/2018/12/photo-1539511977266-f0b884a7ee39_700-160x160.jpg)

毎度お疲れ様です!

チャートを例に話すとぐっと具体的になって理解しやすくなりました。

次回も期待してます。

サトウ 様

コメントありがとうございます。

こちら、実際の取引をしている方のほうが伝わりやすいかもしれませんね!

他サイトでは説明図だけ作成してシンプルにしているものが多いですが、

私の場合、ケーススタディは実際の値動きを使用して解説しますので、

即効性は高いかと思います。

今後もこのようなケーススタディを多く作って参りますので、

メルマガ発行までしばらくお待ちください~。

こんばんは。

銘柄選定条件の中で④の項目は、今まで見た事がなかった項目です。大きな波を捉えて利益を取って行く手法ですが、月足がほぼ横ばいで、週足が波を打つという観点で、銘柄は選んでいませんでした。今の銘柄を手仕舞して、新たな銘柄を選ぶ際の参考にさせていただきます。

トーマス 様

コメントありがとうございます。

月足が一方向に行っている場合は基本的にその流れに沿っていればOKですが、

あまり価格帯がズレるようですと、値幅感が変わってしまい、過去の経験が通用しなくなってしまいます。

ですので月足や週足といった大きな時間足の変化は変動幅大のボックスであることが望ましいです。

大きな流れを知る事の大切さわかりました。これからは、月足、週足、日足と大きい時間足から確認していきたいと思います

ミルク 様

お世話になっております。度々のコメントありがとうございます。

流れって冷静に見てないとわからないし、日足だけだとチャートパターン覚えるのに時間がかかります。

覚えなくても、5分足・日足・週足で多数決しちゃえば自分の寛恕関係なしに結果が出るので一番楽かと思います。